Resultados comprovam que não há motivo para vender o banco, nem suas subsidiárias

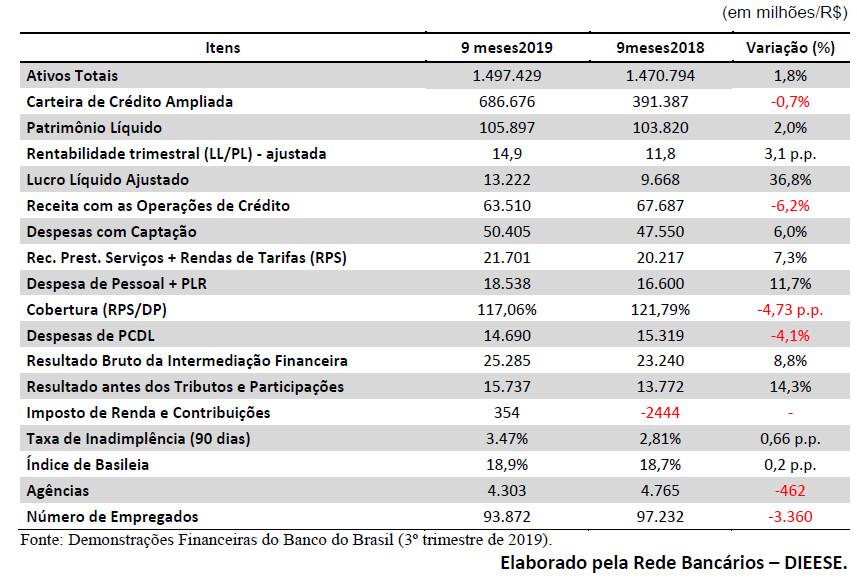

O Banco do Brasil obteve lucro líquido ajustado de R$ 13,2 bilhões, nos primeiros nove meses de 2019, crescimento de 36,8% com relação ao mesmo período de 2018. Segundo o banco, o resultado do trimestre foi influenciado pelos aumentos da margem financeira bruta e da recuperação de crédito, que impactaram na redução da despesa com provisões para devedores duvidosos (PDD). O retorno sobre o patrimônio líquido (RPSL) ajustado cresceu 3,1 pontos percentuais em doze meses, ficando em 14,9%.

O Banco do Brasil obteve lucro líquido ajustado de R$ 13,2 bilhões, nos primeiros nove meses de 2019, crescimento de 36,8% com relação ao mesmo período de 2018. Segundo o banco, o resultado do trimestre foi influenciado pelos aumentos da margem financeira bruta e da recuperação de crédito, que impactaram na redução da despesa com provisões para devedores duvidosos (PDD). O retorno sobre o patrimônio líquido (RPSL) ajustado cresceu 3,1 pontos percentuais em doze meses, ficando em 14,9%.

“O BB apresenta lucro em cima de lucro e é altamente rentável. Os resultados comprovam que não existe qualquer motivo para que o governo insista em vender o banco, seja a empresa mãe, seja as subsidiárias”, afirmou o coordenador da Comissão de Empresa dos Funcionários do Banco do Brasil (CEBB), João Fukunaga. “A única justificativa seria a existência de interesses escusos, que não podem ser revelados para a sociedade”, completou.

Tarifas, agências e emprego

As receitas com prestação de serviços e tarifas bancárias cresceram 7,3% em um ano, alcançando R$ 21,7 bilhões, enquanto, as despesas com pessoal, incluindo o pagamento da PLR, cresceram 11,7% no mesmo período, totalizando a R$ 18,5 bilhões. Assim, a cobertura dessas despesas pelas receitas secundárias do banco foi de 117,06% em setembro de 2019.

“Somente com o montante das tarifas que o banco cobra de seus clientes, que é irrisório perto do que o banco arrecada com outras fontes de receita, ele consegue pagar toda a folha de pagamento e ainda sobra 17,06%”observou Fukunaga. “As tarifas estão altas, os funcionários estão sobrecarregados e são mal remunerados. Isso é o que dá para perceber analisando esse dado”, completou.

Ao fim do 3º trimestre de 2019, o BB contava com 93.872 funcionários. O quadro de funcionários sofreu uma redução de 3.360 postos de trabalho em doze meses. Segundo análise realizada pelo Departamento Intersindical de Estatísticas e Estudos Socioeconômicos (Dieese), a grande redução do quadro de funcionários se deve ao Programa de Adequação de Quadros (PAQ), anunciado ao final de julho de 2019, e que, de acordo com o relatório do banco, resultou no desligamento de 2.367 funcionários, gerando uma despesa de R$ 250 milhões. No período, também em função do PAQ, foram fechadas 462 agências e abertos 98 postos de atendimento.

“A população é fortemente afetada tanto pela redução do quadro de funcionários quanto pelo fechamento de agências. É cada vez maior o número de cidades brasileiras sem qualquer tipo de atendimento bancário. Além de ter que se deslocar por grandes distâncias até encontrar uma agência, quando encontra as pessoas precisam enfrentar grandes filas em função da falta de funcionários para prestar atendimento”, explicou o coordenador da CEBB. “A população mal atendida e os funcionários estressados, sobrecarregados e sob grande pressão são as consequências desta política adotada pela atual gestão, que prejudica a população e leva os trabalhadores ao adoecimento”, concluiu Fukunaga.

Crédito

A carteira de crédito ampliada diminuiu 0,7% em doze meses, totalizando saldo de R$ 686,7 bilhões. Em relação ao trimestre anterior a carteira permaneceu estável. O crédito para Pessoa Jurídica teve queda de 5,4% em relação a setembro de 2018, com redução maior nas linhas para Grandes Empresas (-17,8%) e Governo (-1,4%). O destaque positivo no segmento PJ ocorreu nas linhas de financiamento para Micro, Pequenas e Médias Empresas (alta de 8,9% no período). O crédito para Pessoa Física cresceu 9,3% em doze meses, totalizando R$ 209,6 bilhões e com destaques para os empréstimos pessoais (alta de 73,2%) e o crédito renegociado (crescimento de 17,2%), enquanto o microcrédito caiu 13,5% e as linhas de financiamento a veículos tiveram queda de 5,1% em doze meses. A carteira de crédito para o Agronegócio (que representa 65,1% do segmento no país) caiu 3% em doze meses, chegando a R$184,5 bilhões.

As despesas com provisão para créditos de liquidação duvidosa (PCLD) caíram 4,1% em relação a setembro de 2018, totalizando cerca de R$ 14,7 bilhões. O índice de inadimplência para atrasos superiores a 90 dias foi de 3,47%, com queda de 0,66 pontos percentuais em relação a junho de 2018.

Fonte: Contraf-CUT, com informações do Dieese